金融代写|期货期权代写Futures Options代考|MKTG3961

如果你也在 怎样代写期货期权Futures Options这个学科遇到相关的难题,请随时右上角联系我们的24/7代写客服。

期货期权是给予投资者在特定日期前以特定价格购买或出售期货合约的权利的合约。

statistics-lab™ 为您的留学生涯保驾护航 在代写期货期权Futures Options方面已经树立了自己的口碑, 保证靠谱, 高质且原创的统计Statistics代写服务。我们的专家在代写期货期权Futures Options相关的作业也就用不着说。

我们提供的期货期权Futures Options及其相关学科的代写,服务范围广, 其中包括但不限于:

- Statistical Inference 统计推断

- Statistical Computing 统计计算

- Advanced Probability Theory 高等楖率论

- Advanced Mathematical Statistics 高等数理统计学

- (Generalized) Linear Models 广义线性模型

- Statistical Machine Learning 统计机器学习

- Longitudinal Data Analysis 纵向数据分析

- Foundations of Data Science 数据科学基础

金融代写|期货期权代写Futures Options代考|Hedging Using Forward Contracts

Suppose that it is May 21, 2020, and ImportCo, a company based in the United States, knows that it will have to pay $£ 10$ million on August 21, 2020, for goods it has purchased from a British supplier. The GBP/USD exchange rate quotes made by a financial institution are shown in Table 1.1. ImportCo could hedge its foreign exchange risk by buying pounds (GBP) from the financial institution in the 3-month forward market at $1.2225$. This would have the effect of fixing the price to be paid to the British exporter at $\$ 12,225,000$.

Consider next another U.S. company, which we will refer to as ExportCo, that is exporting goods to the United Kingdom and, on May 21,2020, knows that it will receive $£ 30$ million 3 months later. ExportCo can hedge its foreign exchange risk by selling $£ 30$ million in the 3-month forward market at an exchange rate of $1.2220$. This would have the effect of locking in the U.S. dollars to be realized for the sterling at $\$ 36,660,000$.

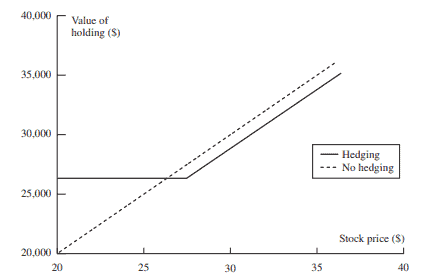

Note that a company might do better if it chooses not to hedge than if it chooses to hedge. Alternatively, it might do worse. Consider ImportCo. If the exchange rate is $1.2000$ on August 21 and the company has not hedged, the $£ 10$ million that it has to pay will cost $\$ 12,000,000$, which is less than $\$ 12,225,000$. On the other hand, if the exchange rate is $1.3000$, the $£ 10$ million will cost $\$ 13,000,000$ – and the company will wish that it had hedged! The position of ExportCo if it does not hedge is the reverse. If the exchange rate in August proves to be less than $1.2220$, the company will wish that it had hedged; if the rate is greater than $1.2220$, it will be pleased that it has not done so.

This example illustrates a key aspect of hedging. The purpose of hedging is to reduce risk. There is no guarantee that the outcome with hedging will be better than the outcome without hedging.

金融代写|期货期权代写Futures Options代考|Speculation Using Futures

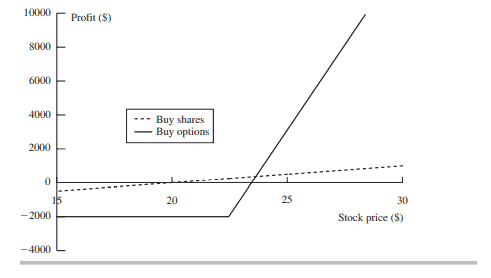

Consider a U.S. speculator who in May thinks that the British pound will strengthen relative to the U.S. dollar over the next 2 months and is prepared to back that hunch to the tune of $£ 250,000$. One thing the speculator can do is purchase $£ 250,000$ in the spot market in the hope that the sterling can be sold later at a higher price. (The sterling once purchased would be kept in an interest-bearing account.) Another possibility is to take a long position in four CME July futures contracts on sterling. (Each futures contract is for the purchase of $£ 62,500$ in July.) Table $1.4$ summarizes the two alternatives on the assumption that the current exchange rate is $1.2220$ dollars per pound and the July futures price is $1.2223$ dollars per pound. If the exchange rate turns out to be $1.3000$ dollars per pound in July, the futures contract alternative enables the speculator to realize a profit of $(1.3000-1.2223) \times 250,000=\$ 19,425$. The spot market alternative leads to 250,000 units of an asset being purchased for $\$ 1.2220$ in May and sold for $\$ 1.3000$ in July, so that a profit of $(1.3000-1.2220) \times 250,000=\$ 19,500$ is made. If the exchange rate falls to $1.2000$ dollars per pound, the futures contract gives rise to a $(1.2223-1.2000) \times 250,000=\$ 5,575$ loss, whereas the spot market alternative gives rise to a loss of $(1.2220-1.2000) \times 250,000=\$ 5,500$. The futures market alternative appears to give rise to slightly worse outcomes for both scenarios. But this is because the calculations do not reflect the interest that is earned or paid.

What then is the difference between the two alternatives? The first alternative of buying sterling requires an up-front investment of $250,000 \times 1.2220=\$ 305,500$. In contrast, the second alternative requires only a small amount of cash to be deposited by the speculator in what is termed a “margin account”. (The operation of margin accounts is explained in Chapter 2.) In Table $1.4$, the initial margin requirement is assumed to be $\$ 5,000$ per contract, or $\$ 20,000$ in total. The futures market allows the speculator to obtain leverage. With a relatively small initial outlay, a large speculative position can be taken.

期货期权代考

金融代写|期货期权代写Futures Options代考|Hedging Using Forward Contracts

假设现在是 2020 年 5 月 21 日,位于美国的 ImportCo 公司知道它必须支付££102020 年 8 月 21 日,其从英国供应商处购买的商品。金融机构提供的英镑兑美元汇率报价见表 1.1。ImportCo 可以通过在 3 个月远期市场上从金融机构购买英镑 (GBP) 来对冲其外汇风险1.2225. 这将产生固定支付给英国出口商的价格的效果$12,225,000.

接下来考虑另一家美国公司,我们将其称为 ExportCo,它正在向英国出口商品,并且在 2020 年 5 月 21 日知道它将收到££303 个月后百万。ExportCo 可以通过卖出对冲其外汇风险££303 个月远期市场的 10 万美元,汇率为1.2220. 这将产生锁定美元的效果,以实现英镑兑美元。$36,660,000.

请注意,如果公司选择不进行套期保值,它可能会比选择套期保值做得更好。或者,它可能会做得更糟。考虑进口公司。如果汇率是1.20008 月 21 日,公司未进行套期保值,££10它必须支付的一百万将花费$12,000,000, 小于$12,225,000. 另一方面,如果汇率是1.3000, 这££10百万将花费$13,000,000——公司会希望它已经对冲了!如果 ExportCo 不进行套期保值,其头寸则相反。如果 8 月份的汇率被证明低于1.2220,公司会希望它已经对冲;如果比率大于1.2220,它会很高兴它没有这样做。

这个例子说明了对冲的一个关键方面。对冲的目的是降低风险。无法保证有套期保值的结果会好于没有套期保值的结果。

金融代写|期货期权代写Futures Options代考|Speculation Using Futures

考虑一位美国投机者,他在 5 月份认为英镑相对于美元将在未来 2 个月内走强,并准备将这种预感支持到££250,000. 投机者可以做的一件事就是购买££250,000在现货市场上,希望英镑以后能以更高的价格卖出。(一旦购买的英镑将保存在一个计息账户中。)另一种可能性是在 CME 的四份 7 月英镑期货合约中持有多头头寸。(每份期货合约用于购买££62,500七月。)表1.4在假设当前汇率为1.2220美元每磅,7 月期货价格为1.2223美元每磅。如果汇率变成1.30007 月每磅美元,期货合约替代品使投机者获利(1.3000−1.2223)×250,000=$19,425. 现货市场替代方案导致购买 250,000 单位资产$1.22205 月,售价为$1.30007 月,因此获利(1.3000−1.2220)×250,000=$19,500制作。如果汇率跌至1.2000美元每磅,期货合约产生(1.2223−1.2000)×250,000=$5,575损失,而现货市场替代品导致损失(1.2220−1.2000)×250,000=$5,500. 对于这两种情况,期货市场的替代方案似乎会导致稍差的结果。但这是因为计算不反映赚取或支付的利息。

那么这两种选择有什么区别呢?购买英镑的第一种选择需要预先投资250,000×1.2220=$305,500. 相比之下,第二种选择只需要投机者将少量现金存入所谓的“保证金账户”。(保证金账户的操作在第 2 章中解释。) 在表中1.4,初始保证金要求假设为$5,000每份合同,或$20,000总共。期货市场允许投机者获得杠杆。以相对较小的初始支出,可以采取较大的投机头寸。

统计代写请认准statistics-lab™. statistics-lab™为您的留学生涯保驾护航。统计代写|python代写代考

随机过程代考

在概率论概念中,随机过程是随机变量的集合。 若一随机系统的样本点是随机函数,则称此函数为样本函数,这一随机系统全部样本函数的集合是一个随机过程。 实际应用中,样本函数的一般定义在时间域或者空间域。 随机过程的实例如股票和汇率的波动、语音信号、视频信号、体温的变化,随机运动如布朗运动、随机徘徊等等。

贝叶斯方法代考

贝叶斯统计概念及数据分析表示使用概率陈述回答有关未知参数的研究问题以及统计范式。后验分布包括关于参数的先验分布,和基于观测数据提供关于参数的信息似然模型。根据选择的先验分布和似然模型,后验分布可以解析或近似,例如,马尔科夫链蒙特卡罗 (MCMC) 方法之一。贝叶斯统计概念及数据分析使用后验分布来形成模型参数的各种摘要,包括点估计,如后验平均值、中位数、百分位数和称为可信区间的区间估计。此外,所有关于模型参数的统计检验都可以表示为基于估计后验分布的概率报表。

广义线性模型代考

广义线性模型(GLM)归属统计学领域,是一种应用灵活的线性回归模型。该模型允许因变量的偏差分布有除了正态分布之外的其它分布。

statistics-lab作为专业的留学生服务机构,多年来已为美国、英国、加拿大、澳洲等留学热门地的学生提供专业的学术服务,包括但不限于Essay代写,Assignment代写,Dissertation代写,Report代写,小组作业代写,Proposal代写,Paper代写,Presentation代写,计算机作业代写,论文修改和润色,网课代做,exam代考等等。写作范围涵盖高中,本科,研究生等海外留学全阶段,辐射金融,经济学,会计学,审计学,管理学等全球99%专业科目。写作团队既有专业英语母语作者,也有海外名校硕博留学生,每位写作老师都拥有过硬的语言能力,专业的学科背景和学术写作经验。我们承诺100%原创,100%专业,100%准时,100%满意。

机器学习代写

随着AI的大潮到来,Machine Learning逐渐成为一个新的学习热点。同时与传统CS相比,Machine Learning在其他领域也有着广泛的应用,因此这门学科成为不仅折磨CS专业同学的“小恶魔”,也是折磨生物、化学、统计等其他学科留学生的“大魔王”。学习Machine learning的一大绊脚石在于使用语言众多,跨学科范围广,所以学习起来尤其困难。但是不管你在学习Machine Learning时遇到任何难题,StudyGate专业导师团队都能为你轻松解决。

多元统计分析代考

基础数据: $N$ 个样本, $P$ 个变量数的单样本,组成的横列的数据表

变量定性: 分类和顺序;变量定量:数值

数学公式的角度分为: 因变量与自变量

时间序列分析代写

随机过程,是依赖于参数的一组随机变量的全体,参数通常是时间。 随机变量是随机现象的数量表现,其时间序列是一组按照时间发生先后顺序进行排列的数据点序列。通常一组时间序列的时间间隔为一恒定值(如1秒,5分钟,12小时,7天,1年),因此时间序列可以作为离散时间数据进行分析处理。研究时间序列数据的意义在于现实中,往往需要研究某个事物其随时间发展变化的规律。这就需要通过研究该事物过去发展的历史记录,以得到其自身发展的规律。

回归分析代写

多元回归分析渐进(Multiple Regression Analysis Asymptotics)属于计量经济学领域,主要是一种数学上的统计分析方法,可以分析复杂情况下各影响因素的数学关系,在自然科学、社会和经济学等多个领域内应用广泛。

MATLAB代写

MATLAB 是一种用于技术计算的高性能语言。它将计算、可视化和编程集成在一个易于使用的环境中,其中问题和解决方案以熟悉的数学符号表示。典型用途包括:数学和计算算法开发建模、仿真和原型制作数据分析、探索和可视化科学和工程图形应用程序开发,包括图形用户界面构建MATLAB 是一个交互式系统,其基本数据元素是一个不需要维度的数组。这使您可以解决许多技术计算问题,尤其是那些具有矩阵和向量公式的问题,而只需用 C 或 Fortran 等标量非交互式语言编写程序所需的时间的一小部分。MATLAB 名称代表矩阵实验室。MATLAB 最初的编写目的是提供对由 LINPACK 和 EISPACK 项目开发的矩阵软件的轻松访问,这两个项目共同代表了矩阵计算软件的最新技术。MATLAB 经过多年的发展,得到了许多用户的投入。在大学环境中,它是数学、工程和科学入门和高级课程的标准教学工具。在工业领域,MATLAB 是高效研究、开发和分析的首选工具。MATLAB 具有一系列称为工具箱的特定于应用程序的解决方案。对于大多数 MATLAB 用户来说非常重要,工具箱允许您学习和应用专业技术。工具箱是 MATLAB 函数(M 文件)的综合集合,可扩展 MATLAB 环境以解决特定类别的问题。可用工具箱的领域包括信号处理、控制系统、神经网络、模糊逻辑、小波、仿真等。