金融代写|投资组合代写Investment Portfolio代考|FIN465

如果你也在 怎样代写投资组合Portfolio Theory 这个学科遇到相关的难题,请随时右上角联系我们的24/7代写客服。投资组合Portfolio Theory是管理是构建投资组合的持续过程,它平衡了投资者的目标和投资组合经理对未来的期望。这一动态过程为投资者提供了回报。

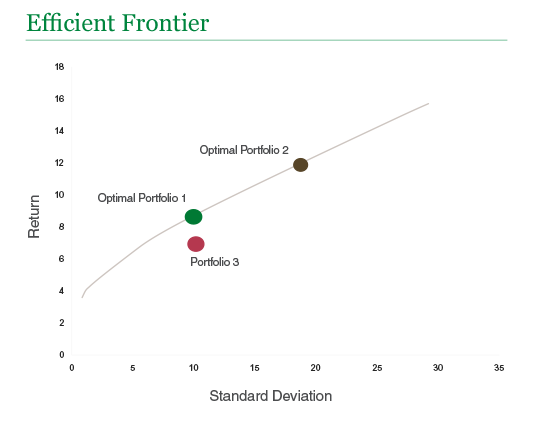

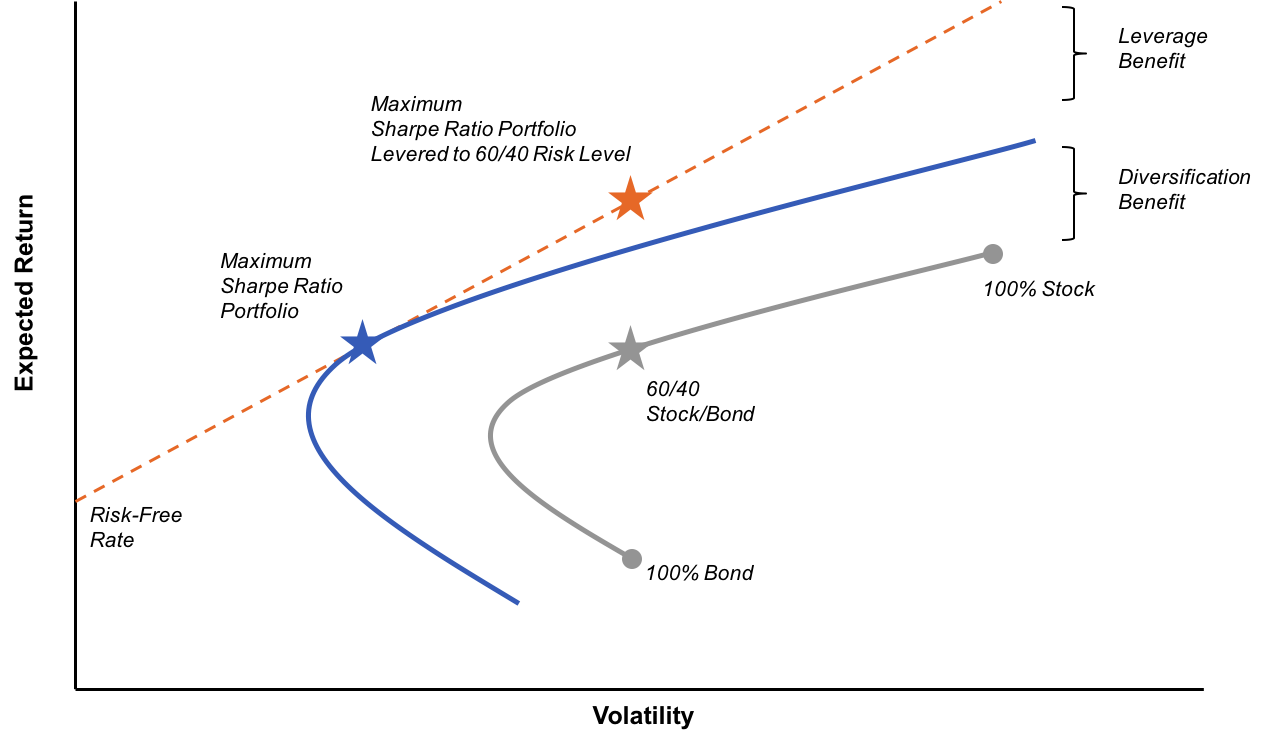

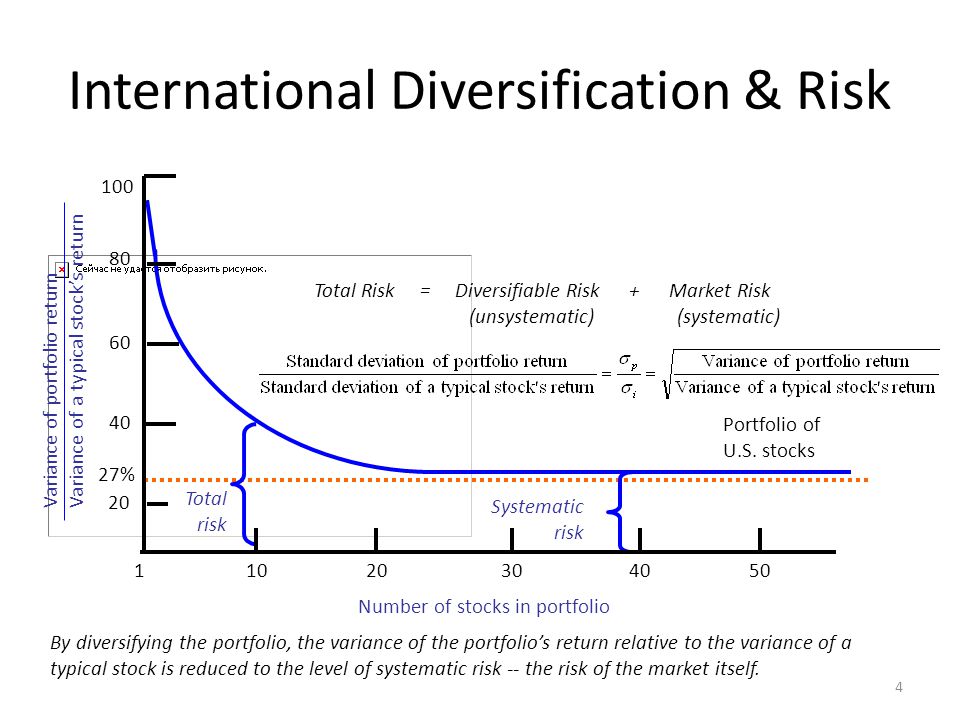

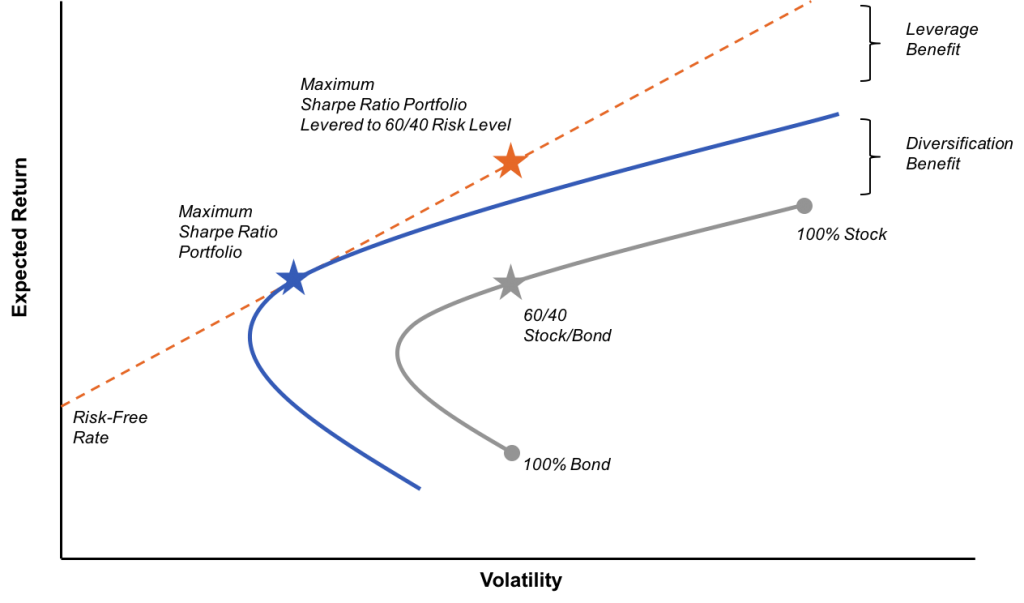

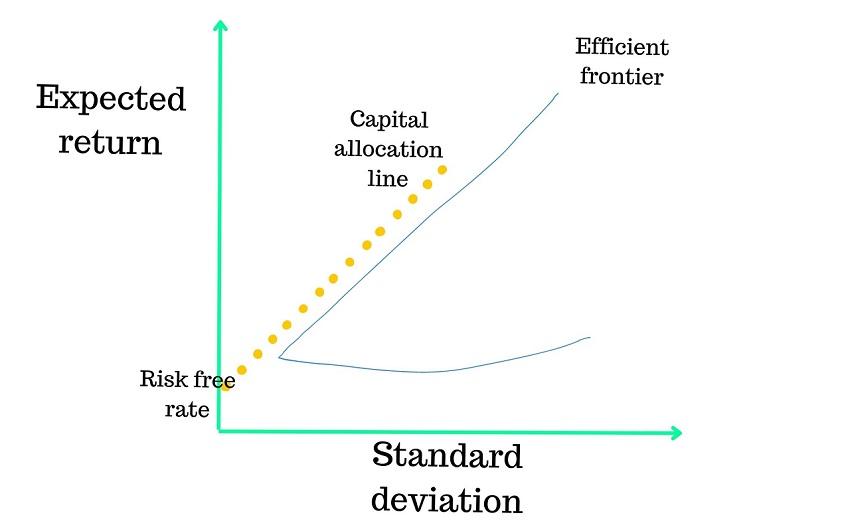

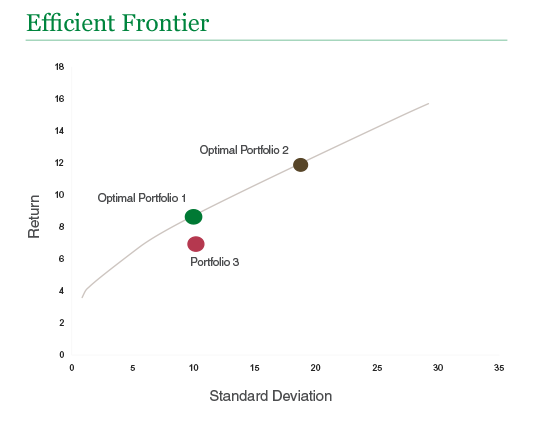

投资组合Portfolio Theory管理中,单个资产或投资是根据其对投资者投资组合的风险和回报的贡献来评估的,而不是孤立地评估。这被称为投资组合视角。在这个过程中,与投资于单个资产或证券相比,通过构建多样化的投资组合,投资组合经理可以在给定的预期回报水平上降低风险。根据现代投资组合理论(MPT),不遵循投资组合观点的投资者承担了没有获得更高预期回报的风险。与2007-2008年金融危机等市场动荡时期相比,投资组合多元化在金融市场正常运行时效果最佳。在动荡时期,相关性往往会增加,从而降低了多样化的好处。相关性是衡量两种证券或市场之间收益变动的标准化指标。

statistics-lab™ 为您的留学生涯保驾护航 在代写投资组合Investment Portfolio方面已经树立了自己的口碑, 保证靠谱, 高质且原创的统计Statistics代写服务。我们的专家在代写投资组合Investment Portfolio方面经验极为丰富,各种代写投资组合Investment Portfolio相关的作业也就用不着说。

金融代写|投资组合代写Investment Portfolio代考|Financial Crisis–Related Research

A decade-long bubble in US housing prices played a central role in the financial crisis that erupted in 2008. Although the study of asset pricing bubbles began to intensify during the dot-com bubble of the 1990s, bubbles have historically been a focal point in the behavioral asset pricing literature. Keynes (1936) provides a lengthy discussion of the psychological underpinnings of the business cycle, especially the manner in which excessive optimism and overconfidence generate bubbles. Shiller (2000) suggests a series of conditions under which bubbles emerge, and subsequently applied these ideas to warn at the time that a housing price bubble was underway.

On the theoretical side, Scheinkman and Xiong (2003) develop a model of heterogeneous beliefs, in which frenzied trading caused by intensive fluctuations of investors’ beliefs can lead to a significant price bubble. Their approach can incorporate a variety of important features of bubbles and crises, such as overinvestment (Bolton, Scheinkman, and Xiong, 2005) and stock market crashes (Abreu and Brunnermeier, 2003; Hong and Stein, 2003).

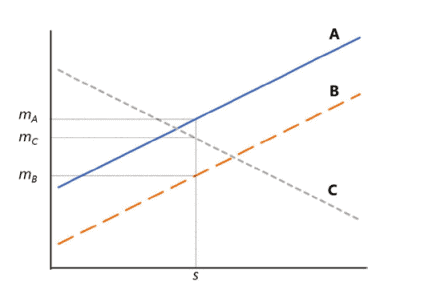

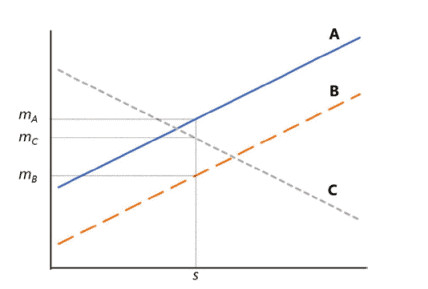

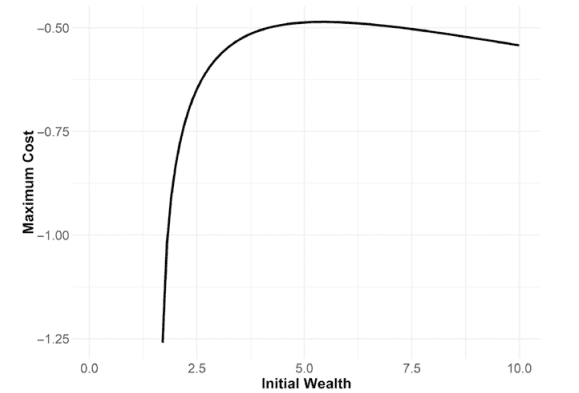

Asset pricing bubbles are associated with excessive optimism and overconfidence. Barone-Adesi, Mancini, and Shefrin (2011) use an SDF-based approach to estimate sentiment for the S\&P 500 during the period 2002-2009, which encompasses the financial crisis. Recall from the discussion in the previous section that the empirical SDF can be decomposed into a fundamental component consistent with Equation 4.2. The methodology involves applying the procedure developed in Barone-Adesi, Engle, and Mancini (2008) to estimate the empirical SDF together with an unconstrained estimate of an SDF that satisfies Equation 4.2. Given the decomposition result, the two estimates can be used to infer sentiment.

Barone-Adesi, Mancini, and Shefrin (2011) find that market optimism is small, if not negative, during the recessions that mark the beginning and end of the sample period but increases markedly during the expansion in the middle of the period. Moreover, the authors find that optimism is highly correlated with housing prices. Overconfidence is low, if not negative, during the two recessions but increases markedly during the expansion. As per the behavioral SDF-based approach, they state that hump patterns in the SDF are weakest during the recessions and strongest during the economic expansion.

金融代写|投资组合代写Investment Portfolio代考|Summary and Conclusions

Concerning the influence of investor psychology on asset pricing, behavioral finance has contributed intuition, empirical analysis, and theory. Much of the intuition derives from the literature on behavioral decision making about the way psychology influences judgment and choice. Although empirical findings in the behavioral finance literature have withstood the test of time, the same cannot be said about behavioral theory. The DSSW framework has been shown to lack robustness. There is still no generally accepted theory about what causes winner-loser effects. Further, no model explains why long-term reversals appear only to occur in January.

Whereas the most frequently cited behavioral asset pricing theories lack robustness and rigor, neoclassical asset pricing theory does have rigor. Unfortunately, neoclassical theory also rests on assumptions that are unrealistic from a behavioral standpoint. The last portion of the chapter describes how neoclassical pricing kernel theory can be extended to accommodate the psychological features emphasized by behavioral asset pricing theorists. This extension offers a new approach to studying both the time series of risk and return as well as the cross-section, which combines the insights from behavioral finance with the rigor of neoclassical finance. Additionally, the asset pricing bubbles and financial crisis that have marked the last fifteen years have spawned a series of new models to explain the role psychology plays in these types of events, which are also described.

投资组合代考

金融代写|投资组合代写Investment Portfolio代考|Financial Crisis–Related Research

美国长达10年的房价泡沫在2008年爆发的金融危机中发挥了核心作用。尽管对资产定价泡沫的研究在20世纪90年代的互联网泡沫期间开始加强,但泡沫在历史上一直是行为资产定价文献的焦点。凯恩斯(1936)对商业周期的心理基础进行了冗长的讨论,尤其是过度乐观和过度自信产生泡沫的方式。席勒(2000)提出了泡沫出现的一系列条件,并随后应用这些观点在当时警告房价泡沫正在形成。

在理论方面,Scheinkman和Xiong(2003)建立了异质信念模型,在该模型中,投资者信念的剧烈波动导致的疯狂交易可能导致显著的价格泡沫。他们的方法可以纳入泡沫和危机的各种重要特征,如过度投资(Bolton, Scheinkman, and Xiong, 2005)和股市崩盘(Abreu and Brunnermeier, 2003;Hong and Stein, 2003)。

资产定价泡沫与过度乐观和过度自信有关。Barone-Adesi、Mancini和Shefrin(2011)使用基于sdf的方法来估计2002-2009年期间(包括金融危机期间)标普500指数的情绪。回顾上一节的讨论,经验SDF可以分解为与公式4.2一致的基本分量。该方法包括应用Barone-Adesi, Engle和Mancini(2008)开发的程序来估计经验SDF以及满足公式4.2的SDF的无约束估计。给定分解结果,这两个估计可以用来推断情绪。

Barone-Adesi、Mancini和Shefrin(2011)发现,在标志着样本期开始和结束的衰退期间,市场乐观情绪即使不是负面的,也是很小的,但在样本期中期的扩张期间,市场乐观情绪显著增加。此外,作者还发现,乐观情绪与房价高度相关。在两次衰退期间,过度自信即使不是负值,也是很低的,但在扩张期间,过度自信明显增加。根据基于行为SDF的方法,他们指出,SDF的驼峰模式在衰退期间最弱,在经济扩张期间最强。

金融代写|投资组合代写Investment Portfolio代考|Summary and Conclusions

关于投资者心理对资产定价的影响,行为金融学在直觉、实证分析和理论方面做出了贡献。很多直觉来自于关于行为决策的文献,关于心理影响判断和选择的方式。尽管行为金融学文献中的实证研究结果经受住了时间的考验,但行为理论却并非如此。DSSW框架已被证明缺乏鲁棒性。关于是什么导致了输赢效应,目前还没有一个被普遍接受的理论。此外,没有模型解释为什么长期逆转只出现在1月份。

尽管最常被引用的行为资产定价理论缺乏稳健性和严谨性,但新古典主义资产定价理论确实具有严谨性。不幸的是,从行为的角度来看,新古典主义理论也建立在不切实际的假设之上。本章的最后一部分描述了如何扩展新古典定价核心理论,以适应行为资产定价理论家所强调的心理特征。这个扩展提供了一种新的方法来研究风险和回报的时间序列以及横截面,它结合了行为金融与新古典金融的严谨性的见解。此外,过去15年的资产定价泡沫和金融危机催生了一系列新的模型来解释心理学在这些类型的事件中所扮演的角色,这些模型也被描述了。

统计代写请认准statistics-lab™. statistics-lab™为您的留学生涯保驾护航。统计代写|python代写代考

随机过程代考

在概率论概念中,随机过程是随机变量的集合。 若一随机系统的样本点是随机函数,则称此函数为样本函数,这一随机系统全部样本函数的集合是一个随机过程。 实际应用中,样本函数的一般定义在时间域或者空间域。 随机过程的实例如股票和汇率的波动、语音信号、视频信号、体温的变化,随机运动如布朗运动、随机徘徊等等。

贝叶斯方法代考

贝叶斯统计概念及数据分析表示使用概率陈述回答有关未知参数的研究问题以及统计范式。后验分布包括关于参数的先验分布,和基于观测数据提供关于参数的信息似然模型。根据选择的先验分布和似然模型,后验分布可以解析或近似,例如,马尔科夫链蒙特卡罗 (MCMC) 方法之一。贝叶斯统计概念及数据分析使用后验分布来形成模型参数的各种摘要,包括点估计,如后验平均值、中位数、百分位数和称为可信区间的区间估计。此外,所有关于模型参数的统计检验都可以表示为基于估计后验分布的概率报表。

广义线性模型代考

广义线性模型(GLM)归属统计学领域,是一种应用灵活的线性回归模型。该模型允许因变量的偏差分布有除了正态分布之外的其它分布。

statistics-lab作为专业的留学生服务机构,多年来已为美国、英国、加拿大、澳洲等留学热门地的学生提供专业的学术服务,包括但不限于Essay代写,Assignment代写,Dissertation代写,Report代写,小组作业代写,Proposal代写,Paper代写,Presentation代写,计算机作业代写,论文修改和润色,网课代做,exam代考等等。写作范围涵盖高中,本科,研究生等海外留学全阶段,辐射金融,经济学,会计学,审计学,管理学等全球99%专业科目。写作团队既有专业英语母语作者,也有海外名校硕博留学生,每位写作老师都拥有过硬的语言能力,专业的学科背景和学术写作经验。我们承诺100%原创,100%专业,100%准时,100%满意。

机器学习代写

随着AI的大潮到来,Machine Learning逐渐成为一个新的学习热点。同时与传统CS相比,Machine Learning在其他领域也有着广泛的应用,因此这门学科成为不仅折磨CS专业同学的“小恶魔”,也是折磨生物、化学、统计等其他学科留学生的“大魔王”。学习Machine learning的一大绊脚石在于使用语言众多,跨学科范围广,所以学习起来尤其困难。但是不管你在学习Machine Learning时遇到任何难题,StudyGate专业导师团队都能为你轻松解决。

多元统计分析代考

基础数据: $N$ 个样本, $P$ 个变量数的单样本,组成的横列的数据表

变量定性: 分类和顺序;变量定量:数值

数学公式的角度分为: 因变量与自变量

时间序列分析代写

随机过程,是依赖于参数的一组随机变量的全体,参数通常是时间。 随机变量是随机现象的数量表现,其时间序列是一组按照时间发生先后顺序进行排列的数据点序列。通常一组时间序列的时间间隔为一恒定值(如1秒,5分钟,12小时,7天,1年),因此时间序列可以作为离散时间数据进行分析处理。研究时间序列数据的意义在于现实中,往往需要研究某个事物其随时间发展变化的规律。这就需要通过研究该事物过去发展的历史记录,以得到其自身发展的规律。

回归分析代写

多元回归分析渐进(Multiple Regression Analysis Asymptotics)属于计量经济学领域,主要是一种数学上的统计分析方法,可以分析复杂情况下各影响因素的数学关系,在自然科学、社会和经济学等多个领域内应用广泛。

MATLAB代写

MATLAB 是一种用于技术计算的高性能语言。它将计算、可视化和编程集成在一个易于使用的环境中,其中问题和解决方案以熟悉的数学符号表示。典型用途包括:数学和计算算法开发建模、仿真和原型制作数据分析、探索和可视化科学和工程图形应用程序开发,包括图形用户界面构建MATLAB 是一个交互式系统,其基本数据元素是一个不需要维度的数组。这使您可以解决许多技术计算问题,尤其是那些具有矩阵和向量公式的问题,而只需用 C 或 Fortran 等标量非交互式语言编写程序所需的时间的一小部分。MATLAB 名称代表矩阵实验室。MATLAB 最初的编写目的是提供对由 LINPACK 和 EISPACK 项目开发的矩阵软件的轻松访问,这两个项目共同代表了矩阵计算软件的最新技术。MATLAB 经过多年的发展,得到了许多用户的投入。在大学环境中,它是数学、工程和科学入门和高级课程的标准教学工具。在工业领域,MATLAB 是高效研究、开发和分析的首选工具。MATLAB 具有一系列称为工具箱的特定于应用程序的解决方案。对于大多数 MATLAB 用户来说非常重要,工具箱允许您学习和应用专业技术。工具箱是 MATLAB 函数(M 文件)的综合集合,可扩展 MATLAB 环境以解决特定类别的问题。可用工具箱的领域包括信号处理、控制系统、神经网络、模糊逻辑、小波、仿真等。